Jacky Koehl est maitre de conférence à l'IAE School of Management de l'Université de Lorraine et professeur associé à l'ICN Buisness School. Il est spécialiste des process d'évaluation et des stratégies et analyses financières au sein du CEREFIGE. Cet article est écrit en collaboration avec Jérôme Caby, professeur des universités à l'IAE Paris-Sorbonne Buisness School.

Le 21 février 2019, Kraft-Heinz, le géant de l’agroalimentaire américain, a annoncé une dépréciation massive de ses actifs (de 15,4 milliards de dollars) sur deux de ses marques phares, Kraft et les produits carnés Oscar Mayer. Cela s’est traduit simultanément par une perte nette de 10,2 milliards de dollars et une chute de son cours boursier de 27,46 %.

En 2015, Kraft et Heinz avait fusionné pour devenir le numéro 5 mondial de l’agroalimentaire à l’initiative du fonds d’investissement brésilien 3G capital et de Berkshire Hathaway (la holding du célèbre investisseur Warren Buffet) qui détiennent alors conjointement 51 % de l’ensemble (48,8 % aujourd’hui). 3G Capital est connu pour mettre en œuvre des stratégies agressives de réduction des coûts (« cost killing ») dans les entreprises dans lesquelles il investit comme Anheuser-Busch InBev ou Burger King.

Le « cost killing » est une méthode somme toute assez simple destinée à obtenir rapidement une amélioration de la rentabilité de l’entreprise. Cela consiste à traquer les coûts en particulier dans le domaine des achats et des frais généraux en s’appuyant simultanément sur des cabinets spécialisés en la matière, des effectifs croissants de contrôleurs de gestion et des méthodes spécifiques comme l’une des plus connues d’entre elles, le BBZ (budget base zero).

Comme l’indique Carlos Alberto Sicupira, associé de 3G Capital : « Les coûts c’est comme les ongles, il faut les couper souvent. »

Vague de « cost killing »

Cependant, cette méthode n’est pas sans inconvénient, car elle peut s’exercer au détriment de la croissance de l’entreprise, du développement de ses produits, des investissements en R&D et de la motivation de ses collaborateurs. Kraft-Heinz en est un exemple appelé à devenir un cas d’école.

En effet, la focalisation sur la chasse au coût s’est faite au détriment de l’appréciation des tendances du marché et de l’adaptation de l’offre de l’entreprise à ces évolutions et souffre d’un manque de vision. Pendant les opérations de « cost killing », personne n’a fait attention aux évolutions d’une demande qui tourne le dos aux produits ultratransformés pour privilégier une alimentation plus saine.

Warren Buffet a d’ailleurs lui-même déclaré : « Je me suis trompé. » sur quelques points au sujet de Kraft-Heinz).

Plus grave, cette méthode a contaminé l’ensemble du secteur de l’agroalimentaire à la demande des actionnaires alléchés par l’augmentation rapide des marges de Kraft-Heinz. L’offre de rachat avortée de Kraft-Heinz sur Unilever en 2017 a déclenché une vague de réduction des coûts chez les grandes marques de consommation européenne. Unilever et Danone ont programmé une réduction combinée de 8 milliards de dollars de leurs coûts et Nestlé sous la pression d’un investisseur activiste a fixé pour la première fois de son histoire récente un objectif de marge opérationnelle.

Détérioration du résultat d’exploitation

Afin de prendre du recul par rapport aux déboires récents de Kraft-Heinz et aux effets supposés sur l’ensemble du secteur agroalimentaire, nous avons procédé à un examen des comptes de cette société et les avons comparés à ceux de ses principaux concurrents sectoriels internationaux (Coca-Cola, Danone, Mondelez, Nestlé, Pepsico et Unilever) de 2015 (date de la fusion entre Kraft et Heinz) à 2018.

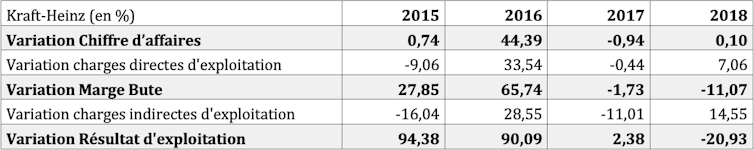

En 2015 et 2016, les effets du « cost killing » sont spectaculaires, les charges d’exploitation, directes ou indirectes, augmentent moins vite que le chiffre d’affaires (voire baissent), ce qui se traduit par des accroissements très substantiels de la marge brute et du résultat d’exploitation. En 2017, le phénomène se stabilise, mais l’effet sur le résultat d’exploitation demeure faiblement positif grâce une baisse relative des charges indirectes. En 2018, l’effet s’inverse, les charges d’exploitation, directes et indirectes augmentent plus vite que le chiffre d’affaires ce qui se traduit par une détérioration marquée de la marge brute et du résultat d’exploitation.

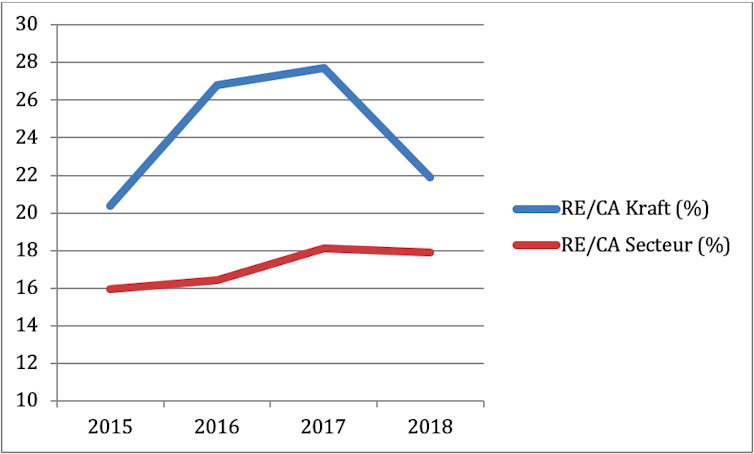

Cela signifie que les mauvais résultats de Kraft-Heinz en 2018 ne sont pas seulement dus aux dépréciations d’actifs, mais aussi à une dégradation généralisée de son exploitation, preuve de l’échec de l’application du « cost killing ». Pour autant, le résultat d’exploitation reste supérieur à la moyenne du secteur. C’est donc davantage la tendance que le résultat en lui-même qui est inquiétant si la désaffection des consommateurs pour les produits de Kraft-Heinz perdure dans le temps.

Avenir sacrifié

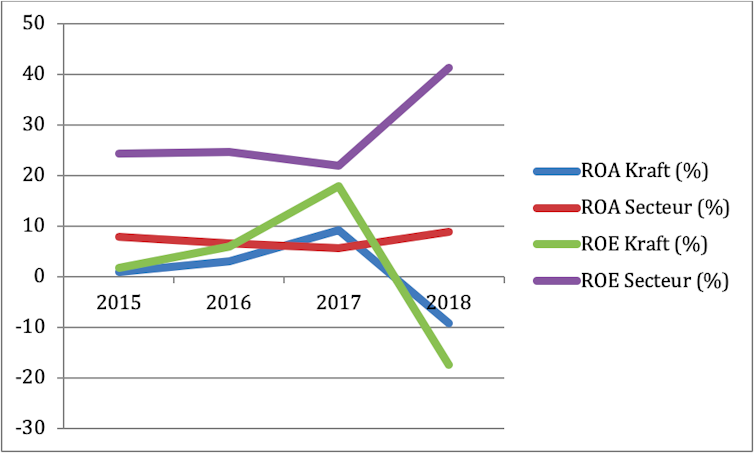

L’observation de l’évolution de la rentabilité économique (ROA) de Kraft-Heinz permet de comprendre l’engouement des investisseurs pour Kraft-Heinz et sa politique de chasse aux coûts car celle-ci s’est nettement améliorée de 2015 à 2017 au point de devenir alors supérieure à celle de son secteur. La rentabilité financière (ROE) s’est également accrue de 2015 en 2017 et semblait d’ailleurs sur le point de rattraper la moyenne sectorielle avant de chuter brutalement.

L’observation de l’évolution des résultats de Kraft-Heinz au regard de ceux de ses principaux concurrents montre que le « cost killing » peut avoir des effets bénéfiques sur l’entreprise. Pour autant, cette politique de chasse aux coûts ne doit pas sacrifier l’avenir de l’entreprise à des résultats positifs à court terme, mais évanescents si une vision de long terme ne perdure pas simultanément, au risque sinon d’obtenir un résultat inverse à celui escompté. Autrement dit, le « cost killing » n’est pas une pratique inefficace financièrement, mais doit être consommé avec modération.

![]()

Jérôme Caby, Professeur des Universités, IAE Paris – Sorbonne Business School et Jacky Koehl, Maitre de Conférences Universite de Lorraine- Professeur ICN Business School, Université de Lorraine

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.